Estimados(as):

Nota: agradecemos la colaboración de Eloísa Hinojosa Montt en el desarrollo de este artículo.

No es fácil el tema y queremos indicarles que quieran o no, deben analizarlo, ya que es posible que se detonen situaciones que no tenían contempladas, las que dependerán de cada situación de vuestra familia, descendientes y cónyuge. Les sugerimos leer nuestro antiguo artículo ¿Pensando en cómo heredar, regalar o ayudar?, para iniciar el análisis de vuestra situación.

Es un tema muy sensible y, por ello, lo queremos tratar de explicar en forma simple con situaciones de común ocurrencia, para que todos conozcan los aspectos generales y puedan anticipar, conversar, proyectar y quizás modificar situaciones que podrían ocurrir si un afiliado al sistema previsional de ahorro, administrado por las AFPs, fallece y tiene ahorros previsionales voluntarios (APV), ya sea, en la misma AFP o en cualquier otro administrador (otras AFPs, bancos, fondos mutuos y también compañías de seguro).

¿Quiénes son beneficiarios de pensión de sobrevivencia de un afiliado al sistema de AFP?

Todo esto está normado en los arts. 5° al 10° del DL3.500, de 1980 y en el Compendio de Normas del Sistema de Pensiones. Libro III, Título I, Letra E, que lo podemos resumir con todos sus elementos esenciales en lo siguiente:

Son beneficiarios de pensión de sobrevivencia sólo los siguientes componentes del grupo familiar que, al momento del siniestro (muerte del causante), cumplen los requisitos que establece la Ley:

- El o La Cónyuge sobreviviente.

- El o La Conviviente Civil sobreviviente.

- Los Hijos.

- El Padre o la Madre de los hijos de filiación no matrimonial.

- Los Padres.

Requisitos:

- El o la Cónyuge sobreviviente debe haber contraído matrimonio con el/la causante:

Seis meses antes de la fecha de su fallecimiento o 3 años, si éste se efectuó cuando el/la causante estaba pensionado(a) por vejez o invalidez.

– No rige esta restricción de tiempo de matrimonio si al momento del fallecimiento hay hijos en común o ella está embarazada.

– La cónyuge cuyo matrimonio es declarado nulo por sentencia judicial fundada en la aplicación de la Ley de Matrimonio Civil de 10 de enero de 1884, debe cumplir los mismos requisitos que la madre de los hijos de filiación no matrimonial.

- El o la Conviviente Civil sobreviviente debe haber suscrito un Acuerdo de Unión Civil que se encuentre vigente con el/la causante:

Un año antes de la fecha de su fallecimiento o 3 años, si éste se efectuó cuando el/la causante estaba pensionado(a) por vejez o invalidez.

– No rige esta restricción de tiempo de Acuerdo de Unión Civil, si al momento del fallecimiento hay hijos en común o ella está embarazada.

- Los hijos deben ser:

– Solamente solteros hasta los 18 años de edad.

– Solteros y estudiantes de cursos regulares de enseñanza básica, media, técnica o superior de un organismo reconocido por el Ministerio de Educación, en Chile o en el extranjero, si son sanos y mayores de 18 y menores de 24 años de edad.

– Solteros de cualquier edad, si son declarados inválidos antes del cumplimiento de los 24 años.

– Los hijos sanos entre 18 y 24 años sólo perciben pago de pensión durante los periodos en que acreditan estudios. Dejan de tener la calidad de beneficiarios cuando cumplen los 24 años de edad.

– A los hijos declarados inválidos no se les exige estar estudiando y continúan siendo beneficiarios después del cumplimiento de los 24 años.

– La calidad de beneficiario es compatible con trabajo remunerado.

- El padre o la madre de los hijos de filiación no matrimonial deben:

Ser solteros o viudos y vivir a expensas del causante.

– El Art. 9 del DL 3.500 no contempla a los divorciados.

– El beneficio no se pierde si posteriormente contraen matrimonio.

– Un conviviente sin hijos del causante, que no ha suscrito un Acuerdo de Unión Civil, conocido como AUC, no tiene derecho a pensión de sobrevivencia.

- Los padres:

Deben ser causantes de Asignación Familiar reconocidos por el organismo competente y no haber ningún otro beneficiario.

¿Cómo se determina el valor que se pagará a cada beneficiario de pensión de sobrevivencia?

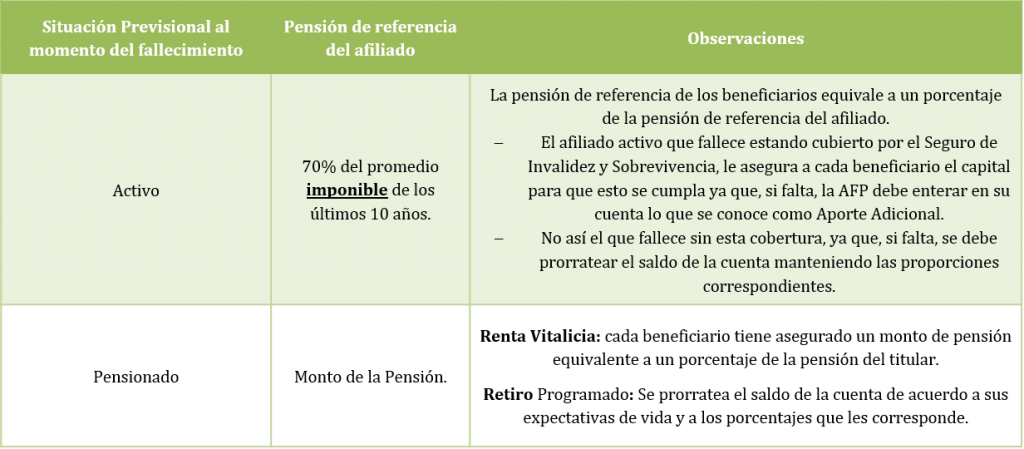

Cuando un afiliado al sistema de AFP fallece, sus beneficiarios tienen derecho a recibir una pensión mensual, definida como “un porcentaje de la pensión de referencia del afiliado”.

- Por ello, lo primero que hay que despejar es cuánto sería ese valor, la “pensión de referencia”, ya que no es la remuneración que tenía el afiliado al momento de su fallecimiento, sino el 70% del promedio imponible por el cual ha cotizado durante los últimos 10 años (el tope mensual cambia todos los años; por el año 2021 es de 81,7 UF que para septiembre de 2021 es de $ 2.458.220).

- Una vez determinado dicho valor, la pensión que corresponda a cada beneficiario estará asociada a este monto, como se puede visualizar en los siguientes cuadros:

¿Cuáles son los fondos que financian las pensiones de sobrevivencia?

Las cotizaciones obligatorias, las cotizaciones voluntarias (APV), los depósitos de ahorro previsional voluntario (APV) y los depósitos convenidos (APV). La AFP donde está el afiliado fallecido debe solicitar el traspaso de todos estos fondos.

– No se consideran las pólizas de seguros financiadas con recursos del trabajador ya que éstas se entregan como indemnización directamente a los beneficiarios, salvo que en conjunto éstos deseen destinarlas a pensión.

Dado lo anterior, es importante tener claro:

– Que si hay beneficiarios de pensión de sobrevivencia, sin importar su número, esos fondos no pasan directamente a formar parte de la herencia.

– Que el afiliado fallecido puede tener ahorros más que suficientes para financiar las pensiones de sobrevivencia (con los topes y vigencias que ya se han explicado), pero por ley permanecen en la AFP y sólo cuando ya no existen beneficiarios de pensión de sobrevivencia, se tratan como adicionales a la herencia, debiéndose reprocesar la posesión efectiva.

– Ejemplo:

– Sólo hay hijos sanos como beneficiarios y el último cumple 24 años.

– Sólo hay cónyuge beneficiara y fallece.

¿Dónde están los recursos del afiliado fallecido, cuáles constituyen pensión y cuáles constituyen herencia directamente?

– En la AFP en la que está afiliado el fallecido:

– Cuenta obligatoria (donde cotiza el hasta ahora 10% para pensión) -> pensión.

– Cuenta de ahorro voluntario, más conocida como “cuenta dos” -> herencia.

– Cuenta de ahorro de indemnización -> herencia.

– Cuenta de cotizaciones voluntarias (APV) -> pensión.

– Cuenta de depósitos convenidos (APV) -> pensión.

– En otra AFP:

– Cuenta de ahorro voluntario, más conocida como “cuenta dos” -> herencia.

– Cuenta de cotizaciones voluntarias (APV) -> pensión.

– Cuenta de depósitos convenidos (APV) -> pensión.

– En Instituciones Autorizadas (bancos, compañías de seguros, administradoras de fondos mutuos y otros):

– Cuentas de ahorro APV -> pensión.

– Fondos mutuos APV -> pensión.

– Pólizas de seguros APV -> pensión si provienen de depósitos convenidos, indemnización si provienen de recursos del trabajador. Aquí pueden ver información

Resumiendo lo anterior, como ya lo indicamos, al momento del fallecimiento del afiliado, todos los ahorros APV, salvo las pólizas de seguros financiadas con recursos del afiliado, deben ser remitidos a la AFP que registra la afiliación, para financiar las pensiones de sobrevivencia. Lo que esté en la cuenta dos (cuenta de ahorro voluntario), será parte de la masa hereditaria al momento del fallecimiento del afiliado, sin importar si hay o no beneficiarios de pensión de sobrevivencia.

Recordemos que en el caso de las pólizas de seguros APV, financiadas con recursos del trabajador, la indemnización se paga a los beneficiarios de pensión de sobrevivencia, estará afecta a un 15% de Impuesto, que debe ser retenido por la aseguradora y enterado en la Tesorería General de la República. La norma aplicable es el inciso tercero del N° 3 del art. 42 bis de la Ley de la Renta y las instrucciones fueron entregadas por el SII en la Circular N°8/2012

La contratación de un seguro APV sería un buen mecanismo para evaluar, considerando que ante un fallecimiento se necesitaría que parte de estos fondos estén a disposición de la familia en forma inmediata y no prorrateada como pensión (esto favorece sólo a los beneficiarios de pensión de sobrevivencia al momento de fallecer el afiliado), considerando que parte de los fondos ahorrados quizás se necesitarán que estén a disposición de los miembros de la familia y no se mantenga como una inversión a la cual no se puede acceder, como lo serán aquellos ahorros previsionales voluntarios (APV) que estén en los distintos administradores, los cuales se mantendrán en la AFP mientras exista un beneficiario de pensión de sobrevivencia.

Pueden ver, como ejemplo, dos pronunciamientos de la Superintendencia de Pensiones: Oficios N°6631 del 02 de abril del 2020 y N°21881 del 04 de octubre del 2018.

Resumen de situaciones que deben conocer como afiliados:

Primera aclaración:

Todos los fondos previsionales son del afiliado, obligatorios o voluntarios. Si dicho afiliado fallece, el total de fondos se destinará de la forma establecida por la ley, ya sea a financiar las pensiones de sobrevivencia o si no existen beneficiarios de ellas constituirán herencia.

Segunda aclaración:

Tanto los ahorros obligatorios, como el APV no pasan siempre a herencia, ya que si hay beneficiarios de pensión de sobrevivencia, sigue la misma suerte que el ahorro obligatorio, los depósitos convenidos y el APV se destinará a financiar las pensiones de sobrevivencia (no importa la cuantía de éstas, ya que la norma no contempla ninguna excepción de disponibilidad anticipada).

Los ahorros previsionales voluntarios, los cuales en esencia no están destinados a financiar la pensión del afiliado (los puede retirar y definitivamente no destinarlos a pensión), en caso de que éste fallezca, igualmente pasan a financiar las pensiones de sobrevivencia, si es que hay beneficiarios de éstas, y sólo si éstos no existen, esos ahorros pasan a ser parte de la masa hereditaria.

Tercera aclaración:

No tener beneficiarios de pensión de sobrevivencia, no significa necesariamente que estén todos muertos, ya que podría darse que no hay beneficiarios cuando:

– Existe Cónyuge o Conviviente Civil, pero no se cumple el tiempo de matrimonio o de acuerdo de unión civil y no hay hijos comunes o ella no está embarazada.

– Existen hijos, sanos o inválidos, incluso menores de 18 años, pero están casados.

– Existen hijos sanos, menores de 24 años y mayores de 18 que no están estudiando.

– Existe ex cónyuge anulada, pero no vive a expensas del afiliado.

– Existen padres, pero no son causantes de Asignación familiar.

Pregunta relevante: ¿Existen o no beneficiarios de pensión de sobrevivencia al momento del fallecimiento del afiliado?

Si existen: TODOS los fondos previsionales que el afiliado tenga en el sistema, se destinan a financiar las pensiones de sobrevivencia, por lo que la AFP donde estaba afiliado fallecido debe recibir esos recursos y se encargará de administrarlos.

– La excepción son las pólizas de seguros de APV, financiadas con recursos del trabajador (no con depósitos convenidos que son aportes del empleador). La indemnización se paga directamente a los beneficiarios de pensión de sobrevivencia.

– La cuenta de ahorro voluntario (cuenta dos), no es un ahorro previsional, por ello, no está dentro de este mecanismo y pasa siempre a ser parte de la masa hereditaria.

¿Pero cuándo se generan problemas y cómo poder saber la magnitud?

Todo dependerá de la cuantía de los ahorros previsionales y también de la situación familiar que el afiliado tenga al momento de fallecer.

– Si un afiliado no tiene beneficiarios de pensión de sobrevivencia, todos los valores pasarán a herencia, formando parte de la masa hereditaria.

– Nunca los fondos previsionales pasan a beneficio de la AFP o del Estado (esto lo deben conocer y divulgar, ya que existen muchos errores de conocimiento sobre la materia)

– Si un afiliado tiene un hijo menor que tiene acceso a pensión de sobrevivencia hasta los 24 años, todos los fondos no pasarán a herencia, sino que quedan para financiar la pensión y sólo serán constitutivos de herencia cuando dicho hijo cumpla la mencionada edad.

– Hemos conocido casos de personas que han tenido un hijo teniendo bastantes años de edad, incluso han adoptado, por lo que lo más probable es que al fallecer, ese hijo no tenga 24 años; entonces, los fondos previsionales quedan “retenidos” para financiar la pensión de sobrevivencia, sin importar su cuantía (ya dijimos que se suman los fondos obligatorios y los fondos APV, con excepción de las pólizas de seguro APV financiadas con recursos del trabajador).

Para fijar el monto de la pensión, se siguen los límites establecidos, que en el caso puntual está indicado en el art. 66, del DL N° 3.500:

“Cuando sólo existieran hijos no inválidos con derecho a pensión, el monto del retiro programado podrá ser como máximo el valor equivalente a dos veces la pensión de referencia del afiliado causante.”

Al respecto, la Superintendencia de Pensiones entregó la siguiente respuesta a una consulta específica sobre la materia (RE: Spensiones responde su solicitud C20210726-231945):

“…la norma consultada se establece debido a que en muchos casos cuando muere un afiliado sin cónyuge con derecho a pensión, quedan solo algunos de sus hijos con derecho a pensión (aquellos menores de 18 años o de 24 años si están estudiando), a los que se les debe pagar el saldo de la cuenta individual en pocas mensualidades, percibiendo éstos altísimos montos de pensión, lo que puede ocurrir en desmedro de los otros hijos sin derecho a pensión (mayores de 24 años).

Por lo tanto, con esta normativa se establece que cuando los beneficiarios de pensión de sobrevivencia sean temporales, es decir solo hijos no inválidos, cuya pensión se paga hasta los 18 o 24 años, las pensiones de sobrevivencia en retiro programado, se acotarán al doscientos por ciento de la pensión de referencia del afiliado.

El objetivo de esta modificación es que en los casos en que existen al mismo tiempo hijos beneficiarios y no beneficiarios, no se favorezca a los primeros en perjuicio de los segundos pudiendo, una vez calculado el saldo necesario para pagar la pensión de los que son beneficiarios, quedar saldo remanente para el pago de herencia del grupo familiar.”

Esto podría interpretarse que la AFP debería liberar los fondos “sobrantes” de aquellos que se requieren para financiar la pensión de sobrevivencia para el hijo menor, hasta los 24 años, para que estos sean parte del proceso de posesión efectiva del cotizante fallecido. Se realizó la consulta a la Superintendencia de Pensiones que asignó el número C20210910-231242 respondiendo lo siguiente (lo remarcado es nuestro):

“Junto con saludarle cordialmente, informamos a usted que de acuerdo a lo establecido en el D.L. Nº 3500, de 1980, los Fondos que constituyen herencia son aquéllos acumulados en la cuenta de capitalización individual, en Depósitos Convenidos y en las Alternativas de Ahorro Previsional Voluntario Individual o Colectivo, quedados al fallecimiento de un causante cuando éste no tenga beneficiarios de pensión de sobrevivencia.

Por lo anterior, no es posible pagar herencia mientras exista algún beneficiario de pensión de sobrevivencia, por lo que, en el caso de los hijos no inválidos con derecho a pensión, se debe esperar hasta el cumplimiento de los 24 años de éstos, siempre que permanezcan solteros, para que el saldo remanente que quede, una vez terminado el derecho a pensión de estos hijos, pueda ser destinado a herencia.”

Conclusión:

Los fondos que sobren después de pagar las pensiones de sobrevivencia, sólo se liberan cuando ya no existan beneficiarios, es decir, cuando cumplan los 24 años, en el caso de los hijos que estudien, o hasta su fallecimiento para el caso de los hijos declarados inválidos antes de cumplir los 24 años y también del cónyuge o conviviente civil sobreviviente. Mientras exista un beneficiario de pensión de sobrevivencia, el total de los fondos seguirá retenido en la AFP y no podrán ser retirados por ningún heredero.

¿Qué hacer entonces?

Una de las alternativas es utilizar los fondos previsionales que están ahorrados en forma voluntaria (APV), para así no dejar recursos que estarán muchos años sin poder acceder a ellos cuando el cotizante fallezca. Quizás una alternativa es realizar estos retiros en el tiempo en que disminuyen sus ingresos, esto es cuando deja de trabajar e idealmente cuando se pensione, sin utilizar los fondos ahorrados en forma voluntaria.

Otra forma sería traspasar los ahorros en distintos instrumentos de APV a una póliza de seguro APV, con lo cual al menos se pagará la indemnización al momento de fallecer (aunque ahora hay un proyecto de ley que modifica la tributación, afectándolos con impuesto de Herencia y Donación, cuando las pólizas sean posteriores a dicho cambio legal, si es aprobado; esto está incluido como parte del financiamiento de la Ley Corta de Pilar Solidario).

Saludos,

Una persona fallecida hace seis años hacia APV en una compañía de seguros. Su esposa aún no da cuenta en la compañía del fallecimiento de su cónyuge. qué se debe hacer?

Rocío:

Los herederos beneficiarios del seguro o ella, deben ir a la compañía y comunicar el deceso, con la posesión efectiva y el certificado de fallecimiento.

Necesito saber qué pasa si no tengo beneficiarios de pensión legal y mi APV lo hago en una compañía de seguros. Si muero, indemnizan a mi hermana?

Rocío:

Si el asegurado no tiene beneficiarios de pensión de sobrevivencia, la indemnización se pagará como parte de la herencia, a los herederos, que en su caso, si no tiene descendencia (hijos), ni cónyuge, ni padres vivos, sería su hermana, si es única.

Estimado Omar.

Muchas gracias a ti y Circulo Verde por propiciar espacios de conocimiento.

Tengo una duda respecto a la emision de certificados que deben emitir las Administradoras de FFPP respecto del antiguo regimen 57 BIS.

la pregunta quien debe emitir el certificado anual de este regimen la entidad previsional que tenga vigente al aportante. me refiero a la actualización del certificado del saldo de ahorro neto

Muchas grs por vuestra aclaracion

marcelo rivera

Marcelo:

El Certificado que corresponde emitir es el Número 8, sobre resumen anual de movimiento de cuentas de inversión acogidas al mecanismo de ahorro establecido en el artículo 57 bis, vigente al 31.12.2016. Este Certificado está contenido en la Declaración Jurada N° 1.944 y la obligación de emisión es de la institución que mantuvo el ahorro o inversión, acogida a dicha norma, durante el año calendario a informar.

Instrucciones del Certificado se encuentran en el Anexo 4 de la Resolución número 97 del año 2017 del SII.

En su parte pertinente dice lo siguiente:

“De acuerdo a lo dispuesto en el ex Artículo 57 bis de la Ley de la Renta, las personas obligadas a emitir este Certificado son las Instituciones titulares a que se refiere dicha norma que emitan los instrumentos o valores de ahorro acogidos al mecanismo de incentivo al ahorro contenido en la citada disposición, entre las cuales se encuentran las siguientes: Bancos; Sociedades Financieras; Compañías de Seguros de Vida; Sociedades Administradoras de Fondos Mutuos; Sociedades Administradoras de Fondos de Inversión; Sociedades Anónimas Abiertas; Sociedades Administradoras de Fondos de Pensiones y cualquiera otra Institución que emita los instrumentos o valores de ahorro acogidos al citado sistema.

La información que las Instituciones titulares indicadas deben proporcionar al inversionista mediante el citado Certificado, es el “Saldo de Ahorro Neto del Ejercicio Negativo”, determinado a cada contribuyente inversionista al 31 de diciembre de cada año calendario, derivados del movimiento que durante el período tuvieron las cuentas de inversión acogidas al mecanismo de incentivo al ahorro, contenido en el ex Artículo 57 bis de la Ley de la Renta.”

Que pasa en el cao de una persona fallecida, con APV en compañía de seguros. Sus beneficiarios de pensión son su cónyuge y 3 hijos menores de 24 años que están estudiando, y tiene un cuarto hijo mayor de 24 años que sería heredero. ¿Como se pagan los fondos ahorrados en el APV?

Rodrigo:

Nos hemos demorado en la respuesta considerando que no están muy claras las instrucciones al respecto y por ello también consultamos a la CMF, que nos entregó la siguiente respuesta referente a la forma de distribución del pago de la indemnización de un contrato de seguro APV:

«En relación a su consulta, se informa que tratándose de seguros APV regulados en la Circular N° 1893, debe atenerse su número 2, letra d), que puede consultar en nuestro sitio Web, que dispone: “Se deberá establecer que los beneficiarios del seguro, en caso de fallecimiento del asegurado, serán los beneficiarios de pensión de sobrevivencia establecidos en el artículo 5º del D.L. Nº 3.500, de 1980, que tuvieren tal calidad a la fecha que hiciesen valer sus derechos como tales”; “El pago de las sumas convenidas deberá efectuarse a prorrata de la participación que a cada uno le corresponda de acuerdo a los porcentajes definidos en el artículo 58 del D.L. Nº 3.500, de 1980. Lo anterior será también aplicable a los asegurados que sean imponentes del INP, en cuyo caso se deberá estar, para efectos de la determinación de los beneficiarios y su participación en el pago de las sumas convenidas, a lo dispuesto en las respectivas leyes orgánicas y cuerpos legales”.»

Creemos que la instrucción es un poco errática, ya que se debe asumir que hay un monto que pagar como indemnización, por lo que los porcentajes establecidos en el art. 58 del DL, no calza mucho con la mencionada situación. El artículo mencionado establece:

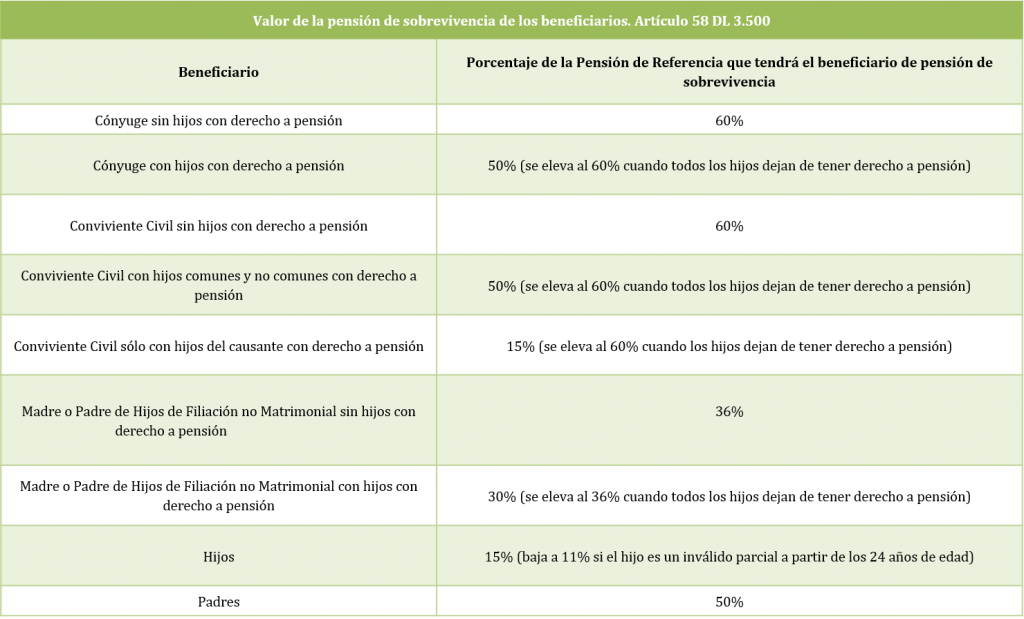

«Artículo 58.- La pensión de referencia de los beneficiarios de pensión de sobrevivencia acreditados de acuerdo al artículo 5° será equivalente a los siguientes porcentajes de la pensión de referencia del causante:

a) sesenta por ciento para el o la cónyuge;

b) cincuenta por ciento para el o la cónyuge, con hijos comunes que tengan derecho a pensión. Este porcentaje se elevará al sesenta por ciento, cuando dichos hijos dejen de tener derecho a pensión;

c) treinta y seis por ciento para la madre o el padre de hijos de filiación no matrimonial reconocidos por el o la causante;

d) treinta por ciento para la madre o el padre de hijos de filiación no matrimonial reconocidos por el o la causante, con hijos comunes que tengan derecho a pensión. Este porcentaje se elevará al treinta y seis por ciento cuando estos hijos dejen de tener derecho a pensión;

e) cincuenta por ciento para los padres que cumplan los requisitos que señala el artículo 10, y

f) quince por ciento para cada hijo que cumpla los requisitos establecidos en el artículo 8°. Este porcentaje se reducirá al once por ciento para los hijos declarados inválidos parciales al cumplir veinticuatro años de edad.

g) quince por ciento para el o la conviviente civil que cumpla los requisitos del artículo 7º, siempre que concurran hijos del o la causante con derecho a pensión, que no sean hijos comunes. Cuando no concurran dichos hijos o cuando éstos dejen de tener derecho a pensión, el porcentaje se elevará al mencionado en las letras a) o b) dependiendo de si no existen o existen hijos comunes con derecho a pensión, respectivamente. Cuando concurran hijos comunes con derecho a pensión del o la causante y adicionalmente existan hijos del o la causante con derecho a pensión, que no sean comunes con el o la conviviente civil, el porcentaje de éste o ésta será el establecido en la letra b) anterior, aumentándose al porcentaje establecido en la letra a) precedente, en caso que tanto los hijos comunes como los no comunes dejen de tener derecho a pensión.

Si dos o más personas invocaren la calidad de cónyuge, de conviviente civil, de madre o de padre de hijo de filiación no matrimonial de la o el causante, a la fecha de fallecimiento de estos últimos, el porcentaje que le correspondiere a cada uno de ellos se dividirá por el número de cónyuges, de convivientes civiles, de madres o de padres de hijos de filiación no matrimonial que hubiere, respectivamente, con derecho de acrecer entre ellos.

Si al momento de producirse el fallecimiento de un causante, éste o ésta no tuvieren cónyuge con derecho a pensión, las pensiones de referencia de los hijos se incrementarán distribuyéndose por partes iguales el porcentaje establecido en la letra b) del inciso primero. De lo anterior se exceptúan los hijos que tuvieren una madre o padre con derecho a pensión establecida en las letras d) o g) precedentes.»

Entonces, en un caso práctico, donde la compañía debe pagar un valor de indemnización total de 1.000 y asumamos, hay tres beneficiarios de pensión de sobrevivencia: cónyuge y dos hijos. ¿Cómo es el reparto?

Según lo indicado por la CMF, deberíamos entregar un 60% a la cónyuge y un 15% a cada hijo, con lo que no se cumple la entrega total del monto. Se pagaría solamente el 90%.

Pero si consideramos que hay tres hijos, también con cónyuge sobreviviente, el reparto sería 60% para el cónyuge y debería ser 10% para cada hijo, pero no estaríamos respetando la indicación que les corresponde un 15%.

Seguiremos averiguando sobre la situación y sugiero que si tiene un caso real, con ello puede acercarse a la compañía de seguros y realizar la consulta más concreta, ya que no es un tema que esté muy claro.

Nosotros pensamos un poco diferente a la CMF, en el sentido que no está regulado y solamente los beneficiarios deben ser los indicados en el art. 58 ya mencionado, pero la forma no se encuentra establecida y podría ser definida por el asegurado, en forma previa, pero si no el aplicar los porcentajes referidos no cuadra con el reparto total que debe realizar la compañía de seguros al pagar la indemnización pactada en el contrato.

Buenas noches, consulta, un pensionado que no trabaja con contrato por ende no cotiza, presta servicios con boleta de honorarios y ademas hace retiro de utilidades, puede hacer APV en regimen tributario «B» ??

Gracias

Marcelo:

En nuestra opinión, dado que la persona no tiene ingresos como trabajador dependiente, pero sí percibe remuneraciones como un trabajador independiente, emitiendo por ello boletas de honorarios, puede realizar APV, que en el caso específico lo acoge a la norma del art. 42 bis, de acuerdo a lo indicado en el art. 50, ambos de la Ley de la Renta (rebaja anual de la base tributable por honorarios de hasta 600 UF).

Puede ver lo indicado por el SII en el oficio N° 3.643, de 23.12.2021, referido a una situación similar, documento que puede buscar en https://www.sii.cl/normativa_legislacion/jurisprudencia_administrativa/ley_impuesto_renta/2021/ley_impuesto_renta_jadm2021.htm

Buenos días

Mi consulta es la siguiente .

Las mujeres pensionadas en el sistema de Renta vitalicia, tienen derecho al bono por hijo?

Es cierto que pierden parte de su pensión si optan al beneficio . Muchas Gracias

Marcela:

Si tienen derecho. Hay restricción en el caso de fallecimiento, ya que como es una renta vitalicia, no quedarán valores que pagar posteriores a la muerte de la pensionada.

Puede ver más información en https://www.ips.gob.cl/servlet/internet/content/1421810832523/bono-por-hijo