Estimados(as):

Como ya sabemos la pandemia del Covid19 ha generado una serie de consecuencias económicas, de las cuales nuestro país no ha quedado ajeno. Debido a lo anterior, el gobierno de Chile, estableció una serie de medidas para apoyar y hacer frente a esta situación, a través del Decreto Supremo N° 420, publicado el día 1 de abril del 2020, que fueron aclaradas a través de las Resoluciones Exentas N° 40 y N° 41, publicadas por el Servicio de Impuestos Internos (SII), el día 13 de abril del 2020.

Es por ello que hemos elaborado una guía que explicará las medidas y quiénes serán los beneficiados.

Los contribuyentes beneficiados con las medidas establecidas y detalladas en las siguientes resoluciones son:

Contribuyentes del Artículo 14, letra D de la recién aprobada Reforma Tributaria PYME (nota N°1)

Son aquellos cuyo capital efectivo al inicio de actividades no supere las 85.000 UF (valor UF del primer día del mes de inicio de actividades), $2.431.097.750 al 01.04.2020, si el inicio hubiera sido en abril 2020.

Que sus Ingresos Brutos Anuales, percibidos o devengados de los tres ejercicios anteriores no excedan de 75.000 UF ($2.123.245.500), se considera el valor UF al 31.12. de cada año. En todo caso los ingresos brutos de un periodo no podrán exceder de 85.000 UF (2.406.344.900, considerando el valor UF al 31.12.2019).

Contribuyentes que superan los límites establecidos para las PYMES, pero que sus ingresos no exceden de 350.000 UF

A continuación, se exponen las medidas de acuerdo a la resolución asociada:

RESOLUCIÓN EXENTA SII N°40 DEL 13 DE ABRIL DE 2020

Las medidas son:

1. Los contribuyentes que declaren renta efectiva (Artículo 84 letra a) de la Ley de Impuesto a la Renta), que están obligados a declarar y pagar Pagos Provisionales Mensuales (PPM), podrán eximirse del pago del referido impuesto por los meses de abril, mayo y junio de 2020 (correspondiente a los períodos tributarios marzo, abril y mayo de 2020, respectivamente).

Cabe hacer presente que esta medida no exime al contribuyente de presentar el formulario 29 y 50 según corresponda.

Aquí no hay ningún requisito de tamaño ni tipo de empresa, por lo que pueden acceder Pymes y grandes empresas, que declaren impuestos sobre renta efectiva.

2. Los contribuyentes que cumplan con los requisitos para acogerse al régimen de las Pymes (ver Nota N°1), podrán prorrogar hasta el día 31 de julio de 2020, el plazo de pago de los impuestos que se declaran y pagan en el Formulario N°22.

La prórroga a que se refiere este número no libera de la obligación de declarar a través del Formulario N° 22, del año tributario 2020, dentro del plazo legal original, esto es hasta el 30 de abril de 2020. Por lo tanto, la prórroga referida solo rige para el pago del impuesto a la renta.

Para acceder a este beneficio:

– Presentar el Formulario N° 22 a través de internet y, en la misma navegación de la Declaración de Renta, optar a este beneficio.

– El beneficio podrá solicitarlo en la aplicación «Impuesto Diferido» (página web del SII).

El cobro del impuesto diferido se efectuará mediante un giro, que será notificado por el SII en la página web de cada contribuyente acogido a este beneficio. Al giro no se aplicará reajustes, intereses ni multas.

3. En el mes de abril de 2020, la Tesorería General de la República, efectuará el reintegro de retenciones provenientes de Boletas de Honorario Electrónica emitidas en los meses de enero y febrero del presente año. Las retenciones de honorarios, que serán reintegradas, corresponden a aquellas que han sido declaradas y pagadas en el Formulario N° 29, por los agentes retenedores y también por los propios emisores de Boleta de Honorario Electrónica.

4. Durante el mes de abril de 2020, se efectuará la devolución anticipada de excedentes de impuestos declarados en el Formulario N°22, correspondiente al AT2020. La devolución se hará efectiva por medio de un depósito electrónico.

RESOLUCIÓN EXENTA N° 41 DE FECHA 13 DE ABRIL DE 2020

¿En qué consiste el beneficio que trata le Resolución N°41?

Consiste en la postergación de pago del IVA correspondiente a los meses de marzo, abril y mayo de 2020, cuyos pagos se realizan en los meses de abril, mayo y junio respectivamente.

¿Quiénes pueden acceder al beneficio?

a) Contribuyentes que se puedan acoger al régimen Pyme.

b) Contribuyentes cuyos ingresos no sean menores a 75.000 UF que en pesos son $2.123.245.500 (se considera el valor UF al 31.12. de cada año), que tampoco excedan las 350.000 UF que en pesos equivalen a $9.908.479.000. Respecto al cálculo de ingresos es importante señalar que este debe corresponder al ingreso promedio de los tres últimos periodos tributarios, incluyendo sus relacionadas, de acuerdo a lo establecido en el artículo 17 N°8 del Código Tributario.

¿Se puede pagar en cuotas?

Si, según lo que indica la Resolución 41, se pueden pagar en 6 o 12 cuotas, de acuerdo a la siguiente distinción. En el caso de cumplir los requisitos referentes a la tipificación de Pyme, se pagará en 12 cuotas y en el caso que cumpla el requisito referente al promedio de los ingresos de los tres últimos periodos tributarios, se pagará en 6 cuotas; en ambos casos las cuotas serán iguales, reajustadas y sin intereses ni multas asociados.

¿Hasta cuándo se posterga el pago del IVA?

Este se posterga hasta el mes de julio de 2020 (periodo tributario junio 2020), fecha en la cual se debe comenzar a pagar la primera cuota de los impuestos postergados.

¿Cómo se aplica el beneficio?

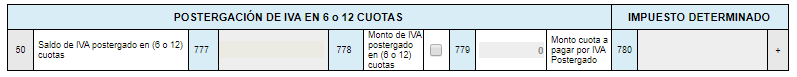

En el F29 correspondiente a la declaración mensual, se habilitará el código 778 en el cual se seleccionará y se desplegará el IVA a postergar en el código 779 (todo lo anterior en la línea 50 del formulario 29 a partir del IVA correspondiente al mes de marzo a pagar en abril 2020)

Se adjunta impresión extraída desde el actual F29:

Todo lo anterior, para ser pagado a partir de julio 2020 en el código 780, el cual será habilitado cuando corresponda.

¿Los contribuyentes que se acogieron a postergación de IVA por los meses de octubre, noviembre y diciembre del año 2019 (pago IVA en 12 cuotas), de acuerdo a lo establecido en Ley N°21.207, pueden acoger alguna cuota que les quede pendiente?

Sí, pueden postergar las cuotas de marzo, abril y mayo, que se comenzarán a pagar desde el mes de julio en el formulario 29 correspondiente al periodo de junio 2020, esto en cuotas iguales, reajustadas y sin multas ni intereses.

¿Los importadores tipificados como Pyme pueden acceder al beneficio?

Sí, pueden prorrogar el pago del IVA generado por la importación de mercancías cuyas declaraciones de importación se acepten en trámite en los meses de abril, mayo y junio 2020.

¿Los giros emitidos generados por la postergación al pago del IVA establecido en el inciso tercero del artículo 64 de la Ley del IVA se pueden acoger al beneficio?

Sí, pueden mientras cumplan con los requisitos establecidos en relación a la tipificación como pro Pyme o bien el promedio de los ingresos en los tres últimos periodos tributarios, y se aplicará para los vencimientos de los meses de abril, mayo y junio 2020; quedando estos en cuotas iguales reajustadas sin multas ni intereses; respecto a la cantidad de cuotas, estas serán de 6 o 12 cuotas dependiendo del requisito cumplido.

Con fecha 18 de Abril del 2020, el gobierno publicó en el Diario Oficial el Decreto Supremo N° 553, que modifica el Decreto antes mencionado (DS N°420), dicha modificación consistió en la incorporación de un párrafo extra que se refiere a la prórroga hasta el 31 de Julio del 2020 para los contribuyentes de renta presunta que opten por tributar en base a renta efectiva demostrada con contabilidad completa, y cuya aplicación es respecto a las rentas obtenidas en el año comercial 2019; para ello facultó al Servicio de Impuestos Internos (SII), para emitir las resoluciones respectivas para su aplicación, quien con fecha 20 de abril publicó la Resolución Exenta N° 43, en la cual se detalla el procedimiento a seguir.

RESOLUCION EXENTA N°43 DE FECHA 20 DE ABRIL 2020

¿En qué consiste la Resolución?

Consiste en que los contribuyentes acogidos al régimen de renta presunta durante el año comercial 2019, podrán abandonar dicho régimen y declarar sus rentas este año tributario 2020 sobre la base de su renta efectiva demostrada según contabilidad completa de acuerdo al artículo 14 A) o 14 B) de la LIR, o de acuerdo al régimen simplificado del artículo 14 ter letra A) de la LIR, respecto de las rentas que obtuvieron en el ejercicio comercial 2019.

¿Cómo deben proceder los contribuyentes que ejerzan la opción?

Los contribuyentes que ejerzan la opción, según corresponda al régimen por el cual opten, cumpliendo los requisitos para ello, deberán reconstituir su contabilidad completa por el ejercicio comercial 2019 o reconstituir sus registros simplificados de acuerdo al número 3 de la letra A) del artículo 14 ter de la LIR, vigente hasta el 31 de diciembre de 2019.

¿Qué se puede hacer si no se puede reconstituir la contabilidad o los registros al 31.12.2019?

En caso de no poder hacerlo por no contar con los antecedentes para ello, podrán solicitar, en el sitio web del Servicio de Impuestos Internos, previa autenticación y mediante petición administrativa (Formulario 2117), que se aplique lo dispuesto en el artículo 35 de la LIR, indicando la actividad económica que realiza; para ello la Dirección Regional habilitará un expediente electrónico donde consignará la petición recibida, sus antecedentes de respaldo, y la determinación de la renta líquida imponible correspondiente al año tributario 2020.

¿Cómo declaro la Renta AT2020, si el plazo para ejercer la opción vence en Julio 2020?

Sin perjuicio del ejercicio de la referida opción, se mantiene vigente el plazo para declarar y pagar el impuesto a la renta por el presente año tributario 2020, pudiendo diferir el pago de acuerdo a lo establecido en el Resolutivo 2º de la Resolución Exenta SII Nº 40, de 2020, hasta el 31.07.2020, y rectificar su declaración con posterioridad, si el contribuyente decide abandonar el régimen de renta presunta después de haber presentado su declaración de renta del año tributario 2020.

¿Debo presentar las declaraciones juradas correspondientes al régimen al cual vaya a optar?

Efectivamente, los contribuyentes que opten por abandonar el régimen de tributación en base a renta presunta conforme al Decreto Supremo de Hacienda N°420, modificado por el Decreto Supremo de Hacienda Nº 553, deberán presentar, las declaraciones juradas que correspondan al régimen por el cual se opta (letras A) o B) del artículo 14, o de acuerdo a la letra A), del artículo 14 ter), de la LIR vigente hasta el 31 de diciembre de 2019).

¿Respecto a los nuevos Regímenes establecidos según la Ley N°21.210 de la Ley de la Renta que rige a partir del 01.01.2020, se homologara el régimen que opte?

Si se homologaran, por ejemplo, si el contribuyente, opta por abandonar el régimen de renta presunta por el ejercicio comercial 2019, acogiéndose este año tributario 2020 por el régimen contemplado en el artículo 14 ter letra A), debe considerar que los contribuyentes del ex artículo 14 ter letra A), tras las modificaciones introducidas por la Ley N° 21.210 a la Ley sobre Impuesto a la Renta, automáticamente pasan al régimen Pro Pyme transparente del artículo 14 letra D) N°8 de la misma ley.

¿La prórroga aplica para aquellos contribuyentes de renta presunta que quieran optar a por abandonar dicho régimen a partir de este año?

No, en ese caso no aplica. Para ellos el plazo para informar el abandono voluntario del régimen de renta presunta a partir del 01.01.2020, vence el 30 de abril del 2020, aplicándose la opción que escoja a partir el año tributario 2021.

Pueden encontrar información adicional entregada recientemente por el SII en el link http://www.sii.cl/destacados/medidas_mipymes/medidaspymes.html

También la Tesorería General entrega información referida a convenios de pago de impuestos en el siguiente link https://www.tgr.cl/noticias/tgr-pone-en-marcha-nueva-politica-de-convenios-y-condonaciones-en-el-marco-del-plan-covid-19/

Artículo preparado por:

Anabela Contreras De La Barra

Jorge Orellana Candia

María Soledad Ronda Silva

Saludos,

Artículos relacionados:

Medidas tributarias en apoyo a las dificultades que surgen por la propagación del covid 19 en chile

Medidas económicas de emergencia por el impacto del covid 19 anunciadas por el gobierno

Nuevas medidas en apoyo a las pymes y empresas afectadas por la crisis por el covid 19

Estimados,

Junto con saludar, agradecería saber que puedo hacer en el caso de no haber declarado ivas.

el tema es que durante la pandemia estuve sin movimiento, y no declaré los form.29. Ahora que nuevamente comencé a tener movimiento el SII, no me deja emitir facturas por tener ivas no declarados (son 12 meses exactamente), hice la simulación de una declaración (el mes mas atrasado) y me sale a pagar cerca de «250.000..lo que significaria por los 12 meses cerca de los 2 millones y medio de pesos. Quisiera saber si existe alguna alternativa para poder regularizar eso, y continuar con mi negocio.

desde ya agradece de antemano su ayuda.

saluda atte.

Karol:

Quizás una alternativa es acercarse al SII y solicitar una condonación de la multa, considerando la situación vivida en esos períodos donde omitió la presentación administrativa de la declaración sin movimiento, en una petición administrativa específica. Ello debe ser una solicitud al Director Regional del SII de su domicilio.

Buenas tardes, junto con saludar y agradecer toda la ayuda que se los otorga.

Quisiera hacer dos consulta por la multa por rectificar la declaracion jurada N° 1847 ( Balance ). Ya que tengo dudas como se calcula el monto de esta.

Por ejemplo tengo 41 casos informados ( cuentas contables), con llenado de las 8 columnas del balances para cada cuenta. Veo las multas que están en la pagina del SII, y están hablan según la cantidad de registros.

Me da entender por ejemplo si tengo 41 casos informados y las multiplico por la cantidad de columnas utilizadas me dan 328 registro y eso lo multiplico por la multa que dice el informativo.??

Como también consultar este tipo de rectificaciones tiene condonaciones??

Gracias

.

Andrés:

De acuerdo a las instrucciones del SII, las multas varían de acuerdo al número de registros informados en la declaración que se está rectificando. Cuando se menciona el concepto “registros”, se refiere al número de casos informados, es decir, número de líneas.

Por ello, en el caso de la DJ 1847 cada línea tiene la información solicitada por cuenta, que será la unidad de información, que contiene diversos campos, pero son parte de la misma línea de información solicitada.

Es importante mencionar que para las declaraciones juradas que tienen hasta 100 registros, las dos primeras rectificaciones no tendrán multa. En su caso, tiene 41 líneas de información que irán en la declaración, lo que servirá para calcular el monto de la multa, cuando ésta proceda.

El detalle de las multas, por tipo de declaración, lo puede encontrar en el siguiente link de la página del SII: https://www.sii.cl/ayudas/ayudas_por_servicios/multas_ddjj_at2021.pdf

Buenas tardes, junto con agradecer todo el apoyo que los entrega. Quisiera consultarle por el pago diferido a la impuesto a la renta AT: 2021. Una empresa del ART. 14A. puede acogerse a esta pago, o hay requisitos para esto. ( Por ejemplo nivel de ventas ). O solo es para personas naturales.

Además consultarle hasta cuantos meses se puede diferir este impuesto. Por lo leido vi que era 1,5% por meses mas reajustes??

Gracias.

Andrés:

Los contribuyentes que no se encuentren en condiciones de pagar los impuestos que arroje su Declaración de Renta, podrán solicitar en sii.cl o en la Unidad del Servicio de Impuestos Internos, correspondiente a la jurisdicción de su domicilio, el Pago Diferido de Impuesto. Hay una instrucción en la página del SII actualizada a marzo de 2021 en https://www.sii.cl/preguntas_frecuentes/renta/001_002_1358.htm

No hay medidas especiales de incentivo para la postergación del pago de impuesto a la Renta del presente año. En todo caso, se supone que los resultados de las empresas será más negativos y seguramente o no tendrán que pagar impuestos o estos montos serán inferiores, en especial por el cambio del mecanismo de cálculo y también por la reducción de los ingresos (salvo las empresas que han tenido aumento de operaciones, pero esas no debieran tener problemas de flujo).

El interés efectivamente es el 1,5% mensual por el plazo. Aquí es mejor optar por buscar financiamiento bancario.

Estimada María Soledad:

Junto con saludar, me permito consultar respecto de una comunidad, acogida al régimen de renta presunta, que en el año 2019 (AT2020) obtuvo ingresos superiores a las 9.000 UF. por lo que debería abandonar el régimen a contar del año siguiente, es decir, 01.01.2020 y declarar en lo sucesivo en base a rentas efectivas. Mi consulta es si el contribuyente debe rectificar la renta del AT2020 en base a ingresos efectivo o sólo desde el año tributario siguiente. Agradezco de antemano su orientación.

Francisco:

Si el cambio es por el incumplimiento del requisito del límite de ingresos, se aplica a partir del año siguiente. Si el cambio es por una obligación como el cambio de socios personas naturales por alguna sociedad, opera el mismo año del incumplimiento.

Esto lo puede ver en la página 11 de la Circular 39, de 08.07.2016 del SII, que trata sobre la materia (lo remarcado es nuestro):

«b) Incumplimiento de los requisitos del artículo 34 de la LIR, para los contribuyentes que se incorporan al régimen de renta presunta a contar del 1° de enero de 2016.

De acuerdo a lo establecido en el inciso 1°, del N° 4, del artículo 34 de la LIR, los contribuyentes que, por incumplimiento de alguno de los requisitos establecidos en dicho artículo, deban abandonar el régimen de renta presunta, lo harán a contar del día 1° de enero del año comercial siguiente a aquel

en que ocurra el incumplimiento, debiendo determinar a contar de esta fecha su renta efectiva. En este caso, deberán dar aviso al Servicio, entre el 1° de enero y hasta el 30 de abril del año siguiente a aquel en que dejen de cumplir los requisitos, en la forma que establezca el Servicio mediante resolución, informando el régimen tributario al cual deseen o puedan acogerse, que puede consistir en uno de los regímenes generales establecidos en las letras A) o B) del artículo 14 de la LIR11 o determinar su renta efectiva sujetos al régimen simplificado establecido en la letra A), del artículo 14 ter de la LIR, todos según su texto vigente a contar del 1° de enero de 2017.

Sin embargo, cuando dicho incumplimiento consista en que incorporen a sus empresas en calidad de socio, cooperado, comunero o accionista a una persona jurídica o se constituyan o transformen en Sociedades Anónimas (abiertas y cerradas) o Sociedades en Comanditas por Acciones, deberán abandonar el régimen de renta presunta y sujetarse en todo, a partir del 1° de enero del año del incumplimiento, a las normas comunes de la LIR, es decir, deberán incorporarse al régimen de renta efectiva, según contabilidad completa, establecido la letra B) del artículo 14, debiendo dar aviso de esta circunstancia entre el 1° de enero y el 30 de abril del año comercial siguiente al incumplimiento, en la forma que establezca el Servicio mediante resolución.

Cualquiera sea el régimen de renta efectiva al que se incorporen, los contribuyentes no podrán volver al régimen de renta presunta, salvo que no exploten bienes raíces agrícolas, no se dediquen a la actividad minera o del transporte terrestre de carga ajena o de pasajeros, según corresponda, por 5

ejercicios comerciales consecutivos o más, caso en el cual deberá verificarse el cumplimiento de los requisitos y condiciones que establece el artículo 34 de la LIR para determinar si pueden o no volver a acogerse al régimen de renta presunta.»

Hola. Este año no he estado metido en los temas contables, pero rápidamente me he tenido que ir poniendo al día. Consulta: Si un contribuyente Postergó Impuesto Determinado en Marzo, en Abril y Mayo tiene que volver a indicar la postergación ya informada en su F29 de Marzo?, y comienza a pagar en período de junio normal. Tengo que en el F29 de Abril no indicaron nada con respecto a esta postergación, pero sí en Mayo. Pdta: yo estoy ahora revisando, analizando y determinando si fue un problema de la declaración o estaría correcta la declaración hecha (cosa que ha sido lo menos porque tienen haaartas inconsistencias)

Juan Carlos:

El procedimiento de suspensión de pago según los indicado por el SII en la resolución N° 41, del 13 de Abril 2020, es que para acceder a la postergación (lo remarcado es nuestro): “deberán hacerse efectivos dentro de los plazos de declaración de cada periodo tributario, en el Formulario N° 29 “Declaración Mensual y Pago Simultáneo de Impuestos” (F29), presentándolo por internet, registrando una marca en el código [778], con la cual se desplegará automáticamente el código [779] “Monto de IVA postergado en cuotas”, según corresponda, en el cual se debe ingresar el monto que se solicita postergar. Éste, se rebajará directamente del código [89] “IVA determinado”.

Respecto al pago, efectivamente en la misma resolución N° 41, se indica que la primera cuota debe comenzar a pagarse el en F29 de junio (vence en julio), pero en la resolución N° 77, del 08 de Julio del 2020, se extiende el plazo de postergación para comenzar a pagar a partir del mes de octubre de 2020, en 6 o 12 cuotas según corresponda, no afectas a multas ni intereses, en el Formulario N° 29 correspondiente al periodo tributario septiembre de 2020.

Hay que mencionar que para acogerse al segundo plazo de postergación, la resolución 77 establece los siguientes requisitos:

«Los contribuyentes cuyas operaciones (ventas y/o servicios) promedio declaradas ante el Servicio de Impuestos Internos en los meses de abril, mayo y junio de 2020, reajustadas, hayan experimentado una disminución de al menos un 30%, respecto del promedio de sus ventas declaradas en el mismo periodo de 2019, podrán prorrogar los plazos para el pago del impuesto a que se refiere el artículo 64 de la Ley sobre Impuesto a las Ventas y Servicios, que debe declararse o pagarse en los meses de julio, agosto y septiembre de 2020 (correspondientes a los períodos tributarios de junio, julio y agosto), de la siguiente forma:

a) Aquellos contribuyentes que, a la fecha de publicación del Decreto Supremo N° 1.043 de 2020, del Ministerio de Hacienda, cumplan con los requisitos para acogerse al régimen establecido en el artículo 14 letra D) de la Ley sobre Impuesto a la Renta, podrán prorrogar el Impuesto al Valor Agregado que debe declararse y/o pagarse en los meses de julio, agosto y septiembre de 2020 (correspondiente a los períodos tributarios de junio, julio y agosto), para ser pagado en 12 cuotas mensuales, iguales y reajustadas, a partir de octubre de 2020.

b) Los contribuyentes del Impuesto al Valor Agregado (IVA), cuyos ingresos exceden de 75.000 pero no superan las 350.000 unidades de fomento, podrán prorrogar el Impuesto al Valor Agregado que debe declararse y/o pagarse en los meses de julio, agosto y septiembre de 2020 (correspondiente a los períodos tributarios de junio, julio y agosto), en 6 cuotas mensuales, iguales y reajustadas, para ser pagados a partir de octubre de 2020. En este caso, para efectos de determinar los ingresos, se computarán los obtenidos por entidades relacionadas conforme las letras a) y b) del artículo 8 número 17 del Código Tributario.»

ESTIMADOS POSTERGUE EL IVA DE MARZO EN 12 CUOTAS Y DEBÍA PAGAR EN JULIO PERO , EN EL CÓDIGO 780 QUE DEBIÓ SALIR LA 1ERA CUOTA NO SALIO NADA AUTOMÁTICO Y EN EL CÓDIGO 777 VOLVIÓ A SALIR EL MONTO POSTERGAR CON UN PEQUEÑO RECARGO , USTEDES SABEN SI HAY ALGO MÁS QUE HACER QUE A OTRAS EMPRESAS LA CUOTA LES SALIÓ AUTOMÁTICO

Priscilla:

Al respecto la Resolución N°41/2020, señaló que:

“Para los contribuyentes que cumplan los requisitos para acogerse al régimen del artículo 14 letra D) de la Ley sobre Impuesto a la Renta, la fecha de pago de la totalidad de los impuestos se posterga a partir de julio de 2020, y será en 12 cuotas mensuales, iguales y reajustadas.”

En base a lo anterior y de acuerdo a la consulta en la cual se señala un pequeño recargo en relación al monto original, se debería entender que dicho recargo se trataría del reajuste. Ahora bien, respecto al porqué aparece en el código 777 y no en el 780; esto se debe a que la empresa seguramente cumplía con los requisitos para volver a acogerse a la postergación de IVA señalado en la resolución N° 77/2020, la cual señala lo siguiente:

“Los contribuyentes que hayan solicitado la postergación de Impuesto al Valor a Agregado, de acuerdo a lo establecido en la Resolución EX. SII N° 41 de 2020, y que cumplan los requisitos señalados en el Resolutivo 1°, comenzarán a pagar a partir del mes de octubre de 2020, en 6 o 12 cuotas según corresponda, en el Formulario N° 29 correspondiente al periodo tributario septiembre de 2020.”

Debido a todo lo anterior es que no le apareció el pago automático en el mes de Julio, ahora bien esto es en base a lo señalado en la consulta, ya que para tener certeza habría que ver los datos de la empresa para saber si efectivamente cumple los requisitos para la segunda postergación de IVA, lo que debe validar.

Estimados/as,

Agradecida desde ya por su respuesta.

Como persona natural olvidé efectuar la declaración de renta del periodo tributario Abril 2020. ¿Habrá multa y/o impuesto adicional por ello?

Muchas Gracias!

Ruth.

Lo primero que debe validar es si estaba obligada a ello. Si es así, claramente tendrá que presentarla en forma retrasada y pagar los impuestos adeudados con reajustes, intereses y multas.

Lo que sí puedo agregar, es que hay condonación importante de los intereses y multas, más si se pagan vía internet. Haga el cálculo y póngase al día.

buenos días, una consulta, respecto del IVA importación diferido, dice que se recuperará el crédito a prorrata, entendiendo que en la medida que pago las cuotas podré ocuparlo como crédito fiscal, pero como es el procedimiento de recupero? no he encontrado nada al respecto, debiera ingresar la cuota pagada en el registro de compra informando la DIN y la cuota pagada para que aparezca en el F-29 como crédito?

muchas gracias!

Nancy:

En relación a su consulta, en este caso particular no existe pronunciamiento claro por parte del Servicio de Impuestos Internos, por lo cual la recomendación es registrar la DIN en el momento que se recibe, puesto a que no se puede desglosar, y respecto a la utilización del crédito, este se debe usar en la medida que se realice el pago de las cuotas postergadas.

Lo lógico es considerar el crédito en la medida que el impuesto esté enterado en arcas fiscales, razón por la cual resulta lógica la asociación al concepto de «recuperación del crédito a prorrata», esté referido a lo que se ha pagado efectivamente, para que así no exista un aprovechamiento de un crédito que no se ha generado.

el día viernes venció el pago de impuesto para las empresas, soy una pyme, puedo pactar con la TGR el pago de este segun entiendo sin intereses?

Claudio:

Efectivamente cumple los requisitos para acogerse a planes especiales de pago en situación de pandemia, para lo cual le sugiero revise la información directamente en el sitio de la Tesorería General de la República, en el cual hoy puede operar con la misma clave utilizada en el sitio del SII o también con clave única. La dirección es https://www.tgr.cl/plan-covid-19/

Tengo el Iva del mes de Enero 2020 que postergué, sin embargo, cuando debía pagarlo, vale decir, el 20 de Abril del 2020 no lo hice y ahora que quiero hacerlo me salen multas e intereses que encarecen mucho el pago. Existe alguna forma de pagarlo sin multas e intereses y ojalá en cuotas?

Jorge:

La posibilidad es que se comunique con la Tesorería general de la República y pacte ahí un pago en cuotas, donde le condonarán parte de los intereses y multas (no el total).

No incluí el IVA CRÉDITO FISCAL de dos Declaraciones de Importación de Abril 2020 y en contrapartida tampoco tengo registro alguno del PAGO DIFERIDO que debería empezar a pagar en 6 cuotas ahora a partir de Julio 2020. Entiendo que lo mejor sería rectificar el mes de Abril y terminar con un PAGO DIFERIDO igual al que ya tengo, pero NO estoy tan seguro que el SII me acepte la rectificatoria. Por el contrario, me aterra suponer que el SII me termine girando el Iva de las internaciones, como crédito fiscal fuera de plazo y me obligue a valerme del artículo 126 del CT para recuperar el pago en exceso del IVA DIFERIDO que ya tengo internalizado que debo empezar a pagar ahora en Julio. ¿No será mejor dejar todo como está y no tratar de rectificar para NO hacer ruido?. Desde ya muchas gracias !. Saludos.

Para solicitar beneficio pago impuestos marzo, abril y mayo 2020 para pagarlo ahora en Julio 2020, que pasos debo seguir?

Estimado,

En relación a su consulta hay que aclarar que debió mes a mes acogerse al beneficio de postergación de IVA por las importaciones (períodos tributarios marzo, abril y mayo, declarados en abril, mayo y junio respectivamente), siempre y cuando cumpliera con los siguientes requisitos:

a) Ser un contribuyentes que se puedan acoger al régimen Pyme Artículo 14 letra D N°3.

b) Contribuyentes cuyos ingresos no sean menores a 75.000 UF que en pesos son $2.123.245.500 (se considera el valor UF al 31.12. de cada año), que tampoco excedan las 350.000 UF que en pesos equivalen a $9.908.479.000. Respecto al cálculo de ingresos es importante señalar que este debe corresponder al ingreso promedio de los tres últimos periodos tributarios, incluyendo sus relacionadas, de acuerdo a lo establecido en el artículo 17 N°8 del Código Tributario.

Una vez que cumpliera dichos requisitos este se debió aplicar en cada mes señalado, a través del F29 correspondiente a la declaración mensual, en los códigos 778 y 779, en el primero se debía tickear la elección de la postergación y en el segundo se desplegaría el IVA a postergar; una vez hecho ese procedimiento en el F29 usted quedaría acogido y en el mes de Julio cuando declarara el IVA de junio, se desplegara el código 780 que detallaría la primera cuota del IVA postergado.

Por lo tanto, si quiere acoger los meses de abril, mayo y junio, ya no puede, dado que pasaron los plazos para hacerlo, sin embargo, el Servicio de Impuestos Internos como parte de las nuevas medidas para apoyar a las pymes por covid19 amplio el plazo para acogerse a postergación del pago de IVA por los meses de junio, julio y agosto declarados en los F29 en los meses de Julio, agosto y Septiembre, pero agregando un requisito mas que es el siguiente:

Que además de los requisitos señalados inicialmente, se trate de empresas que hayan experimentado una caída de sus ventas igual o superior al 30% para el trimestre de abril-junio de 2020, respecto de igual período en 2019.

El IVA postergado se comenzará a pagar a partir de octubre de 2020, en 12 cuotas mensuales, iguales y sucesivas, en el caso de las Pyme; o seis cuotas mensuales, iguales y sucesivas, tratándose del resto de las empresas cuyos ingresos anuales no excedan de 350.000 UF. Las cuotas postergadas se pagarán sin intereses ni multas de ningún tipo.

Es importante señalar que no hay que esperar subir todas las declaraciones, ya que si no las presentó en su momento, ya tiene multas y hasta quizás no lo dejen acogerse a la postergación, pero tendría que probarlo, ya que existe la posibilidad que le permita acogerse a la postergación por esos períodos dado que, tal como le señale inicialmente, el plazo se amplió y el primer pago se efectuará a partir del mes de octubre 2020.

Estimados, mi consulta a continuación:

Pueden las Organizaciones Sin Fines de Lucro, que realizan actividades con IVA, y por ende, facturadores electrónicos, adherirse a este beneficio de postergación del pago de IVA.

La norma indica contribuyentes que califiquen en el 14D, entónces, se interpreta que no califican para el beneficio?

saludos,

Maximiliano

Maximiliano:

Efectivamente los beneficiarios están claramente identificados como contribuyentes que estén en los regímenes del art. 14 D), es decir, que estén acogidos al régimen Prompyme o al Propyme Transparente, dejando fuera a los contribuyentes que no cumplen esos requisitos. Puede ver http://www.sii.cl/destacados/medidas_mipymes/Medidas-landing-3.pdf

Dada vuestra condición de no tener dueños que tributen en impuesto finales, no estará acogido a los regímenes del art. 14, menos en la letra D), por lo que no accede al beneficio, aún cuando tenga una disminución de ingresos del 30% comparado con el mismo período del año 2019, debiendo tributar de acuerdo a lo dispuesto en el art. 20 de la Ley de la Renta y obviamente con las normas del art. 31 para determinar su renta tributable.

La disposición legal pertinente que los deja fuera del art. 14 ya mencionado, es la letra G) de dicho artículo, que indica:

«G) Contribuyentes no sujetos al artículo 14.

Las disposiciones de este artículo no resultan aplicables a aquellos contribuyentes que, no obstante obtener rentas afectas al impuesto de primera categoría, carecen de un vínculo directo o indirecto con personas que tengan la calidad de propietarios y que resulten gravados con los impuestos finales, tales como las fundaciones y corporaciones reguladas en el Título XXXIII, del Libro I del Código Civil, y de las empresas en que el Estado tenga la totalidad de su propiedad. No obstante, las cooperativas, y todo contribuyente, podrán aplicar este artículo debiendo en ese caso cumplir con todas sus disposiciones.»

Los impuestos de marzo, abril y mayo, deben presentarse mes a mes y solicitando cancelar en julio 2020 o se deben presentar ahora en junio los tres meses solicitando el beneficio? como lo debo hacer para proceder acogerme a la postergación y pago de los impuestos por los meses de marzo, abril y mayo 2020?

Buenas noches, si postergo el pago del Impuesto a la renta para Julio, cuando se realiza la devolución ? he tratado de buscar en varios sitios y no he encontrado calendario de devoluciones para los que han postergado el pago del Imp renta.

Gracias

Estimado Ricardo,

En base a lo que consulta, entendería que la empresa en la cual se realizó la postergación del impuesto tiene socios personas naturales, dentro de los cuales está Ud., y producto de la postergación no se ha efectuado la devolución solicitada en su declaración personal.

Se supone que una vez que la empresa realice el pago del impuesto a la renta, a través del giro emitido por la postergación, el cual ya está disponible en la Tesorería General de la República para el pago, el SII libera a los socios que tuviesen devolución de impuesto.

Lo anterior es si no hay observaciones a la declaración personal de ellos, por lo que debería esperar el reproceso de la misma y posterior liberación por parte del Servicio de Impuestos Internos y la respectiva emisión de la devolución solicitada por parte de Tesorería; sin embargo, no hay una fecha definida para ello, pero debería ser dentro del mes de agosto (el pago postergado por la empresa vence el 31.07.2020).

Una persona natural, que paga iva 4 veces al año en régimen tributario simplificado por un local de venta de artesanías que permanece cerrado desde el 15 de marzo por pandemia, ¿igual tiene la obligación de pagar la cuota fija correspondiente al segundo trimestre 2020? Podría declarar sin movimiento? O acogerse a algún beneficio tributario?.

Evelin:

No hay una norma específica que se refiera a ello, donde el impuesto a pagar está previamente determinado; pero como estamos en una situación especial y claramente está sin movimiento, mi sugerencia es que declare en ese momento como sin movimiento, ya que se acoge más que a una supuesta suspensión, a que ello no correspondería pagar, considerando que su local no ha podido generar operaciones por estar cerrado (lo que acreditará en su momento).

Sr. Reyes como puedo acogerme al pago diferido de iva aduanero,

Mi agente aduanero no hace nada y el contenedir lleva mas de 20 dias en puerto.

Necesito urgente ayuda

El contenedor trae insumos medicos

Muchas gracias

Julieta:

Visite el sitio de la Servicios Nacional de Aduanas y ahí puede recabar información sobre las medidas para el apoyo a Pymes https://www.aduana.cl/buenas-noticias-para-las-pymes/aduana/2020-04-24/175055.html como también un artículo relacionado con insumos críticos https://www.aduana.cl/importacion-de-insumos-criticos-para-controlar-covid-19/aduana/2020-04-08/132232.html

No manejamos los temas operacionales de importación, por lo que debería o comunicarse con su agente aduanero o directamente tratar de utilizar las facilidades para realizar directamente esa tramitación. Por ello, la sugerencia es comunicarse directamente con Aduana http://www.aduana.cl donde podrá clarificar su situación y las alternativas que tenga para lograr el propósito de tramitar su importación.

como se paga y donde se paga el codigo 779 postergacion iva en 12 cuotas???

Estimado Patricio,

De acuerdo a la Resolución Exenta número 41 publicada el 13 de Abril del 2020, la postergación de IVA podrá ser pagada en 6 o 12 cuotas iguales, reajustadas y sin intereses ni multas asociadas.

Sin embargo, para saber la cantidad de cuotas que se cobraran debe tener en cuenta lo siguiente: si la empresa que se acogió a la postergación tiene tipificación de Pyme, pagara en 12 cuotas; si no cumple con ese requisito pero cumple con el referente al promedio de ingresos de los tres últimos periodos tributarios, aplicaran las 6 cuotas.

En relación a el código 787 del formulario 29, señalado en la norma, este estará disponible en dicho formulario a partir del mes julio, de acuerdo a la aclaración señalada en ordinario N° 1181 publicado el día 18.06.2020 por el SII.

Se adjunta link:

http://www.sii.cl/normativa_legislacion/jurisprudencia_administrativa/ley_impuesto_ventas/2020/ley_impuesto_ventas_jadm2020.htm

quien debe hacer la postergacion del iva de importacion, el agente de aduana? o el contribuyente.

Verónica:

Desconocemos el trámite específico, pero el impuesto es de cargo del importador y será en la Declaración de Importación donde se debe indicar la opción de postergación, según lo indica la Resolución 1559, de 17.04.2020 de la Dirección de Aduanas https://www.aduana.cl/resolucion-exenta-1559-17-04-2020/aduana/2020-04-20/125554.html

Siendo el agente de aduana un mandatario para realizar los trámites, pero no para tener que pagar el impuesto, al presentar la Declaración de Importación deberá informar dicha opción.

Las personas naturales pueden diferir el pago a la Renta 2020 hasta julio sin intereses ni multas?

Rossana:

No está considerado dentro de las medidas conocidas.

Consulta: los contribuyentes que tributan en base a renta Presunta ( agricultores) pueden diferir el pago del Impuesto a La renta y pagar después en Julio sin Intereses ??

Elizabeth:

Podrán acogerse las micro, pequeña y medianas empresas que cumplen los requisitos para ser Pro Pyme o Pyme transparente del art. 14 de la Ley de la Renta, así como también los contribuyentes con renta simplificada o Renta presunta. Puede validar esto en lo comunicado por el SII en http://www.sii.cl/destacados/medidas_mipymes/Medidas-landing-2.pdf

si una empresa esta catalogada como gran empresa pero tiene ventas menores a 350.000 puede optar a la prorroga del IVA

Marcela:

No siendo Pymes, pero con ventas anuales del año 2019 menores a 350.000 UF. puede acceder a dicho beneficio de postergar el pago del IVA.

si pero al tratar de realizar el tramite en el formulario 29. esta bloqueada la opción. No se deben otros formularios. lo unico que no he hecho es inscribirme a la notificacion por mail

Marcela:

No tiene ningún requisito. Debe modificar manualmente la propuesta indicando cero en la base imponible si quiere suspender totalmente el pago o indicar el equivalente al valor parcial que desee pagar, dado que se mantiene la tasa de PPM que a Ud. le corresponda aplicar.

Si realizo el.pago ahora en Noviembre de la declaración de mi PYME realizada en Abril, cuando me devolverán el impuesto a la persona natural por el global complementario???????? Cuanto tiempo demora la devolución de ese dinero????

Camila:

Asumimos que en su declaración personal de Global Complementario, al indicar los créditos asociado a los retiros de utilidades desde la empresa, se indicó que existía una diferencia a favor (los créditos eran mayores que los impuestos que le correspondía asumir, generándose un saldo a su favor).

Como los impuestos no estaban pagados por la empresa, el SII mantiene pendiente la mencionada devolución. En rigor, si esos tributos son pagados dentro del plazo excepcional que se ha dado, debería devolverse el valor inmediatamente se procese el pago realizado por la empresa, ya que se validará que el crédito es procedente. Esto puede tomar un par de meses después del mencionado momento de pago.