Estimados(as):

Los proveedores se han alegrado por la pronta entrada en vigencia de las modificaciones introducidas por la Ley N° 21.131, publicada en el Diario Oficial del 16.01.2019, que introduce modificaciones a disposiciones de la Ley N° 19.983 que Regula la transferencia y otorga mérito ejecutivo a copia de la factura y a la Ley del IVA, cambios que comienzan a aplicarse a partir del 01.05.2019 (al menos la modificación del plazo de pago de 60 días, generándose el nacimiento de la obligación de pago de intereses moratorios y también una comisión por recuperación de pagos del 1% de lo adeudado; nuevos arts. 2° bis y 2° ter, respectivamente, de la Ley N° 19.983).

Lo anterior debiera significar que los compradores cumplirán el pago dentro del plazo establecido como máximo, que serían 60 días corridos (serán 30 días a partir de febrero de 2021), desde que “reciban la factura”. La norma concreta es el art. 1° inciso primero de la Ley N° 19.983 que indica (lo marcado es nuestro):

La obligación de pago del saldo insoluto contenido en la factura deberá ser cumplida de manera efectiva en el plazo máximo de treinta días corridos contado desde la recepción de la factura.

Sin embargo, hoy está aumentando fuertemente una práctica que no está en ninguna parte de la norma modificada, como tampoco se encuentra explícitamente en las alternativas de rechazo de una factura, que es la exigencia de los compradores de requisitos administrativos que “deben estar en el cuerpo de la factura”, ya que su ausencia implicará inmediatamente el “rechazo de la factura” (el rechazo que lo hace un robot (programa computacional), es decir, es absolutamente automático).

Estos requisitos administrativos son los siguientes:

- Indicar el número de orden de pedido (Orden de pedido o contrato): esto es un control/exigencia que supera la norma legal, ya que ya hay casos en que la mercadería o el servicio se ha entregado y al no existir el registro de un número de Orden de Pedido o Contrato, la factura es rechazada automáticamente, cosa que es incorrecta. Esto genera un problema tributario importante, en especial a los vendedores (de bienes), que tienen incluso el respaldo de la entrega en una Guía de Despacho, lo que es el respaldo legal para emitir la correspondiente factura dentro del mes de la entrega, NO existiendo ningún motivo legal real de rechazo por parte del comprador.

- Indicar el Código HEM (Hoja de Entrada de Material) o Código HES (Hoja de Entrada de Servicio): esto es un proceso administrativo creado para resguardo de los compradores, pero hoy está siendo mal utilizado en la mayoría de los casos, ya que involucra un aumento de plazo para “autorizar” la emisión de las respectivas facturas, incluso con mercaderías entregadas que cuentan con la respectiva Guía de Despacho o con servicios prestados, en base a un contrato previo existente.

- Hay otras como indicar el correo de la persona de contacto asociado al servicio o compra, lo que debe ir también en el cuerpo de la factura y en campos especiales, para que así el “robot” pueda leerlos. Bastaría con la equivocación en el nombre o correo para que el documento sea rechazado, lo que está bastante alejado de la norma legal, tanto en lo referido a la Ley de pago a 30 días (pago oportuno) como de la Ley del IVA.

¿Cuál es la norma aplicable para el “rechazo” de una factura?

Según las disposiciones del art. 3° de la Ley N° 19.983, las razones del reclamo son:

- En contra de su contenido;

- Falta parcial de la entrega de mercaderías o prestación de servicio y

- Falta total de la entrega de mercaderías o prestación de servicios. El rechazo se debe materializar dentro del plazo de ocho días corridos desde que la factura se recibe, a través de dos actuaciones:

- Devolviendo la factura o la guía o guías de despacho, al momento de la entrega, o

- Reclamando vía electrónica el documento, en la plataforma tecnológica del SII.

¿Qué se debe entender por contenido?

Hasta el momento no hay una interpretación oficial de lo que se debe entender por éste concepto, pero quizás lo más cercano sería cumplir con las obligaciones legales de emisión de facturas, es decir, que tenga los datos exigibles para que los documentos estén bien emitidos, asumiendo que “contenido” sería lo que le da validez legal al documento.

Según el diccionario tributario publicado por el SII (http://www.sii.cl/diccionario_tributario/dicc_f.htm), podemos encontrar las siguientes definiciones relacionadas:

Facturas: son documentos tributarios que los comerciantes envían usualmente a otro comerciante, con el detalle de la mercadería vendida, su precio unitario, el total del valor cancelable de la venta y, si correspondiera, la indicación del plazo y forma de pago del precio.

Factura Electrónica: es un documento tributario generado electrónicamente, que reemplaza al documento físico, el cual tiene idéntico valor legal y su emisión debe ser autorizada previamente por el SII.

Facturas falsas: una factura falsa es aquella que falta a la verdad o a la realidad de los datos contenidos en ella. La falsedad puede ser de tipo material, tales como indicar un nombre, domicilio, RUT o actividad económica inexistente, o bien registrar una operación inexistente, entre otras.

Facturas no fidedignas: son aquellas facturas que, como su nombre lo indica, no son dignas de fe; vale decir, contienen irregularidades materiales que hacen presumir con fundamento que no se ajustan a la verdad.

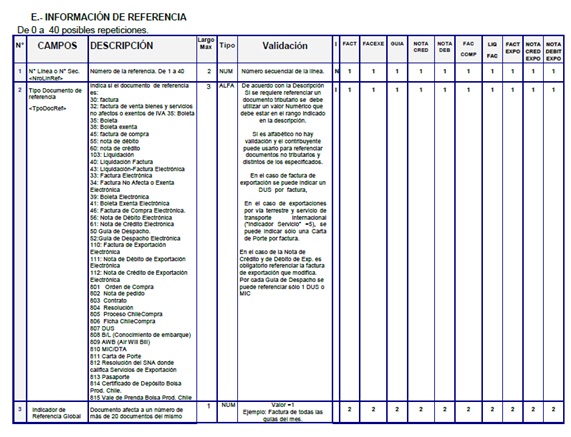

Según las instrucciones del SII aplicables a la emisión electrónica de documentos, tenemos los siguientes datos como parte de la exigencia obligatoria, donde aparece en un sub requerimiento el indicar en el campo 801, datos asociados a la Orden de Compra, que puede ampliarse a otros campos secundarios donde puede ir el número de la HEM o HES antes referida.

Claramente lo anterior NO es un requisito fundamental en la emisión de la factura, sino un atributo que puede ser utilizado para controlar la recepción, pero no ameritaría para anular la operación. Para visualizar la situación imaginen que están emitiendo la factura el último día del mes, cercano a las 12 PM, luego el “rechazo automático” sería en el mes siguiente, lo que los dejaría en el peor de los mundos, dado que no pueden anular el débito fiscal de la factura original en el mismo período de emisión y si hacen una nueva factura, ésta será con fecha del mes siguiente y tendrían que emitir una Nota de Crédito, también fechada con el mes siguiente, que anularía una factura original del mes anterior, supuestamente mal emitida y rechazada por “contenido”, lo que no tiene ningún sustento legal.

También sería bueno que se aprovechara de legislar sobre el momento en que hay obligación de emisión de la factura para el caso de los servicios, ya que hoy está asociado a la percepción del pago, lo que debería analizarse es igualar la situación a la venta de bienes que asocia el devengo del impuesto y obviamente la obligación de facturar a la recepción de ellos, proponiéndose que en los servicios se asocie a la “prestación de éstos”, para evitar que se postergue el cobro hasta períodos tan largos como seis meses y hasta años (sector público).

La instrucción del SII asociada a factura electrónica y sus datos adicionales administrativos los pueden ver en el siguiente cuadro, en lo asociado al código 801 Orden de Compra:

Nuestro llamado de atención es para las autoridades y también para los proveedores, para que no abusen del sistema electrónico, ya que hasta la fecha se estaría utilizando un mecanismo que “atrasa” el visto bueno para la emisión de una factura basado en un proceso administrativo (que es la asignación de un código HEM o HES), que NO es un requisito esencial de la factura, pero se ampara en el concepto vago de rechazo “por contenido”. Esto se complementa con cobros diferentes en el precio ya sea más alto o más bajo, lo que también no sería procedente (las diferencias de cobros no deben permitir rechazar la factura en su totalidad, sino que simplemente se debe realizar la corrección con la correspondiente Nota de Crédito o Débito, pero no anular la factura).

Seguiremos atentos a lo que ocurra con la entrada en vigencia de la norma sobre “pago en 30 días” de las facturas (inicialmente 60), ya que el mecanismo de “rechazo de facturas” está siendo utilizado en forma muy computacional y no tiene un asidero legal soportante. Sobre todo si las operaciones han sido previamente validadas con entrega de mercaderías o prestaciones de servicios, siendo la emisión de la factura un trámite obligatorio para realizar el pago de los impuestos (en el caso de operaciones de venta afectas a IVA) o la instancia de generar el documento de cobro anticipado (emisión de la factura post prestación de los servicios) lo que se buscaba agilizar para darle recursos en tiempo y forma a los proveedores, en especial a los más pequeños y frágiles en la liquidez necesaria para la operación. De lo contrario, estaremos en presencia de una norma sin aplicación real, debido al uso de otros argumentos para postergar el pago efectivo de las facturas, utilizando el rechazo automatizado de dichos documentos a través de la introducción de tareas administrativas no contempladas para la anulación de las facturas presentadas a cobro.

Por último, también somos partidarios de que tanto los recargos por mora (interés), como lo asociado al 1% por comisión por no pago, sean considerados como “gastos rechazados” para el comprador, no siendo parte del precio de lo comprado, para evitar que se generen disputas en la emisión de documentos (Notas de Débito) y los recargos de IVA si el atraso fuera una factura afecta a dicho impuesto. Esperamos que sea el SII el que interprete la norma legal, considerando que por tratarse de recargos legales no son parte del precio, con lo cual libera la obligación de documentar esos pagos por parte del emisor de la factura, como también considerarlos que no son gastos aceptados, para así fomentar que ello es un castigo por el incumplimiento del pago, lo que incluso estaría afecto a un impuestos del 40% establecido como castigo en el artículo 21 la Ley de la Renta, por tratarse de valores evitables (si se paga en el plazo los recargos comentados no existen).

Saludos,

Estimado

Buenas Tardes

tenemos un cliente grande que no podemos facturar porque aun no nos envía la Orden de Compra y Hes, se ha facturado 3 meses por servicios y dejó de enviarnos la oc y hes cumpliendo 5 meses sin poder facturar, el contrato está pendiente de firma. que podemos hacer, como la ley de pago 30 dias nos puede respaldar si emitimos facturas sin oc y hes , (tenemos la cantidad de uf para facturar mensual).

Christian:

Duplicó la consulta.

Vendí equipos comprados en Francia con entrega en 14 semanas, nuestra cotización indicaba que precio de Dólar se fijaría al momento de recibir orden de compra (más alto en octubre de 2022). Cliente no incluyo este comentario en su orden de compra, cuándo cliente me envía número HES, coloca valor de Dólar a precio más bajo (Enero de 2023), me indican que no pueden modificar el nuevo precio de Dólar, lo complejo que nuestra cotización perdió automáticamente con esto MCLP 2, se puede hacer algo con esto?

Carlos:

Si no se acordó específicamente, será muy difícil mantener el cobro a un valor de cotización al momento de emisión de la orden de compra. Si fuera distinto, también sería un problema, dado que quizás ahí el cliente sí lo colocaría en su orden de compra.

Creo que son acuerdos comerciales que debe aclarar exclusivamente las partes.

Nuestra empresa (servicios para minería) trabaja con órdenes de compra, estados de pago y HES. Una de las empresas mineras recibió nuestro trabajo, lo aceptó, pero se niega a aprobar el estado de pago y emitir la HES aduciendo que unas de las tareas se cumplió en mas plazo del que se requería (esto es totalmente discutible pero es otro tema). El punto es que no podemos facturar porque un gerente no quiere firmar el estado de pago que viene desde noviembre del año pasado. Pregunta: ¿Es posible emitir la factura, que el sistema lo rechace por la HES y enviar el documento a un abogado que lo suba a Dicom?

Gracias por su tiempo

Alfonso:

Esto es uno de los problemas que, a nuestro juicio, tiene el sistema de rechazo, ya que cuando se abusa y utiliza mal, claramente hay problemas y nosotros pensamos que el Ministerio de Economía o incluso el de Hacienda, deberían definir claramente que se entiende «el rechazo por contenido», donde nosotros pensamos que la OC o HES no debería ser un requisito. Es más, ello, en el caso de las ventas (no en los servicios), no impide que el vendedor tenga la obligación de emitir la factura si entregó los productos.

La situación que plantea es un tema que claramente se judicializará, donde le rechazarán la factura y como Ud. no la anulará, puede iniciar las acciones de cobranza para pedir que el destinatario acredite el motivo del rechazo y sea un juez el que dictamine si éste procede. No será fácil, pero es un camino viable y que lo debe consultar con su asesor legal, en materia de cobranza. Implica ver bien el contrato de prestación, ya que es posible que no estén todos los elementos para que el beneficiario mantenga la opción de rechazo del documento de cobro, como es la factura. No sabemos si Dicom registrará el atraso de un documento que no fue aceptado por el cliente, aunque pensamos no debería aceptarlo, considerando que el título ejecutivo no está generado.

Hola buenos días, mi consulta se refiere al registro de los intereses moratorios, si mensualmente se realiza el calculo de los intereses de las facturas que nos pagaron atrasadas y tambien el calculo de las facturas que no nos pagaron en la fecha de vencimiento, este registro procede que lo realizamos contablemente o nos quedamos solo con el calculo extra contable, a la fecha no hemos recibido ningun pago de los intereses, como procedemos en estos casos. Muchas Gracias.

Katherine:

Como lo hemos comentado (en situaciones normales, ya que quizás ahora será más especial la verificación del cumplimiento por la situación de emergencia sanitaria), el emisor de las facturas (acreedor) debe reconocer los intereses devengados en el momento en que ello ocurra y debe agregarlos a la base de pago de PPM (sin ingresos brutos).

Por ello, Ud. deberá llevar un control de los pagos de esos documentos y obviamente demostrar que consideró en el momento del devengamiento el ingreso bruto. Luego, cuando se los paguen, eliminará la cuenta de activo que es la contraparte. No hay un registro específico, pero debe tenerse asociado a la percepción del pago de las facturas (incluso, podría en el futuro asociarse que se emita una especie de certificación del momento del pago, considerando que se asociaría dicho momento al uso del crédito fiscal de IVA por parte del deudor).

Excelente análisis! Me pasa que trabajo para una empresa prestadora de servicios que es exenta de IVA y mes a mes nos «rechazan» o «reclaman» si no referenciamos OC y HES, las que pueden tardar 60 días inclusive en estar disponibles, con lo que la facturación se pospone hasta tenerlas y el cliente «gana» 60 días extras de plazo hasta que la factura se emite y recién comienza a correr el plazo para el pago. A veces incluso las «rechazan» sin motivo y, al contactarles para saber la razón del rechazo, indican que fue «por error involuntario» con lo que hay que refacturar exactamente igual sólo que con la fecha en que se pudo obtener la razón del cliente.

Aprovecho de preguntarle cuál es el plazo para emitir las facturas exentas y lo grafico de esta forma: si a un cliente presté servicios hasta el 31 de Diciembre por $ 1.500.000 ¿Es correcto emitir su factura el día 10 de enero con fecha de emisión retroactiva al 31 de Diciembre?

Agradezco su tiempo.

Marlene:

No sé si sus servicios son eventuales o periódicos (permanentes). También asumo que debería tener por la contratación de ellos un contrato, donde se estipula la forma de realizar la cobranza. Sería ideal que en ese documento legal se fijaran los parámetros de la cobranza, por ejemplo, indicando en dicho documento que el cobro de la remuneración se hará contra la entrega de la respectiva factura, una vez que se ha realizado la prestación y ésta ha sido recibida por el cliente y que el pago se hará dentro de los 30 días. Hasta aquí en nada aparece ningún proceso asociado a mayor plazo de pago basado en un «proceso administrativo» que está fuera de lo acordado.

En el extremo, si la persona rechaza la factura y ud. no está de acuerdo, el documento sigue siendo válido como «título ejecutivo», ya que el rechazo que el destinatario del documento realiza no es procedente (no hay un tema de contenido o de falta de entrega del servicio; lo que hay es un dato que no es obligatorio para la emisión de una factura, como la OC o el HES ú otro dato).

Ahora en lo estricto, la obligación de emisión de la factura, para el caso de los servicios, es cuando se percibe la remuneración. Por ello, mientras ello no ocurra, la emisión es «voluntaria» o «anticipada», no siendo obligación.

En lo relacionado con el reconocimiento del ingreso o del gasto, para el prestador y el beneficiario, respectivamente, ello NO se ampara en la factura, sino en el contrato (el cual incluso podría ser solamente consensual, no escrito, pero no lo recomendamos dado que es uno de los antecedentes para justificar su existencia para ambas partes). Así, al 31 de diciembre ambas partes deben reconocer el respectivo concepto: gasto para el beneficiario que adeuda la remuneración y un ingreso devengado para el prestador, contra un activo por cobrar.

Por ello, la emisión de una factura «anticipada» a la percepción de la remuneración no es recomendable, considerando que lo único que aportaría sería el inicio del plazo para que la remuneración sea pagada dentro de los 30 días (que será el plazo legal definitivo a partir del 01.04.2020), para no devengar intereses moratorios y comisión de cobro.

Estimados:

Muy bueno el análisis, ahora una pregunta

¿ Cual piensan que debería ser el orden de cancelación si el monto que se cancela no alcanza para pagar el saldo de la factura, y los intereses ???

Saludos

Ariel:

Ya lo hemos comentado en consultas similares y la postura es que como los intereses y la comisión se devengan a partir del inicio del atraso en el pago del saldo de deuda (hoy a partir del día 61), el deudor lo primero que paga son los intereses y la comisión de cobro. Luego de eso, el saldo del valor entregado en pago amortiza la deuda, siguiente dicho saldo devengando los intereses moratorios hasta que sea pagada totalmente.

Quizás un ejemplo lo ayude más: Si la factura original era por $100.000 y antes del vencimiento de los 60 días el cliente abonó como pago $20.000. Luego el día 65 efectuó un nuevo abono de $50.000.

El saldo adeudado que devengó el 1% de comisión de pago es $80.000 (100.000 menos el abono dentro de plazo de 20.000), es decir, debe $800. También ese mismo saldo adeudado ha devengado hasta el día 65 en que se recibe otro abono, 5 días de mora (asumamos que ello es un total de 0,2%) que representaría un interés de $160 (80.000 x 0,2%). Entonces, al día 65 cuando se recibe el abono de $50.000, lo primero que se pagan son los intereses moratorios (160) y la comisión de cobro (800), amortizando la deuda en $49.040 (50.000 – 160 – 800), con lo cual lo que seguirá pendiente de pago y devengando intereses es de $ 30.960 (80.000 – 49.040).

En el ejemplo, Ud. debe emitir factura exenta por los $160 percibidos como pago por los intereses moratorios.

En el siguiente pago que reciba, debe realizar el mismo proceso, pero no incluirá una nueva comisión de cobro, ya que está pagada (se cobra solo una vez).